Kategorie · Steuern

Fakultative Steuerbegünstigungen: EuGH stärkt die Rechte entlastungsberechtigter Unternehmen

In einem Vorabentscheidungsverfahren hat der Europäische Gerichtshof (EuGH) an seine Rechtsprechung zur Wirkung der Versäumung einer energiesteuerlichen Entlastungsantragsfrist angeknüpft und diese auf fakultative Steuerbegünstigungen ausgedehnt. Energiesteuerentlastung trotz Versäumung der Antragsfrist? Die Klägerin begehrte eine Energiesteuerentlastung nach § 54 EnergieStG, der...

Entlastungen der Strompreisbremse: Ist der stromsteuerliche Spitzenausgleich zu berücksichtigen?

Das Strompreisbremsegesetz (StromPBG) stellt die Praxis vor einige Auslegungsfragen. Dies betrifft auch die Frage nach der Berücksichtigung der steuerlichen Entlastung, die Unternehmen des Produzierenden Gewerbes auf Grundlage des sog. Spitzenausgleiches nach § 10 Stromsteuergesetz (StromStG) zufließen. Entlastungssumme begrenzt Höhe der...

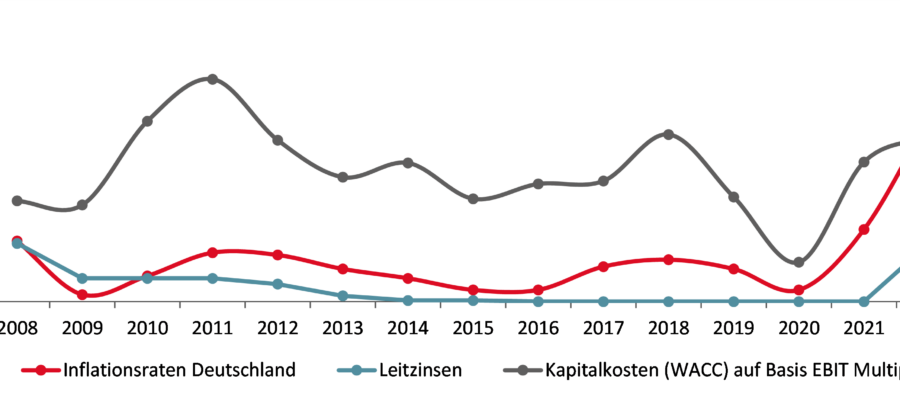

Inflation wirkt sich auf Unternehmensbewertung aus

Nach einer langen Phase niedriger Inflationsraten und Zinsen erleben Unternehmen und Haushalte seit einigen Monaten eine Wende. Im Jahresdurchschnitt 2022 lag die Inflationsrate voraussichtlich bei 7,9 Prozent, die Zentralbanken haben als Dämpfungsmaßnahme bereits mehrere Zinsanhebungen vorgenommen. Diese Entwicklung hat auch...

Grunderwerbsteuer: einmal nicht aufgepasst, zweimal gezahlt

Die Änderungen des Grunderwerbsteuergesetzes wirken neben den weiteren Änderungen aus dem Jahressteuergesetz 2022 beinahe unscheinbar. Allerdings können sie sich unangenehm auswirken: Wird bei einer Veräußerung von Anteilen an einer grundbesitzenden Kapitalgesellschaft (Share Deal) den grunderwerbsteuerlichen Pflichten nicht mit Sorgfalt nachgekommen,...

BMF schafft Abhilfe: Anpassung der Übergangsfrist für Anerkennung des Verpachtungs-BgA

Der Gesetzgeber hat im Dezember 2022 überraschend die Übergangsfrist zur verpflichtenden Anwendung des § 2b UStG um weitere zwei Jahre auf den 1.1.2025 verlängert. § 27 Abs. 22a UStG enthält jetzt unter anderem auch die Regelung zur Verlängerung der Optionsfrist....

Energie- und Stromsteuern: Neues seit Jahresbeginn

Zum Jahresbeginn 2023 gab es bei den Strom- und Energiesteuern verschiedene Neuerungen, zu denen wir in diesem Artikel einen Überblick geben möchten. Dabei werden teilweise bereits die in diesem Jahr zu erwartenden Entwicklungen vorgezeichnet. Steuerbegünstigungen und Spitzenausgleich Die jeweiligen Verlängerungen...

Einspruch auf Ansage: Die Grundsteuerreform und ihre ersten Grundsteuerwertbescheide

Die Reform der Grundsteuer sollte verfassungsfest, einfach und sozial gerecht ausgestaltet sein, so der Monatsbericht vom 19. Juli 2019 des Bundesministeriums der Finanzen. Im Jahr 2022 sind durch die praktische Erstellung der Grundsteuerwerterklärungen zur Hauptfeststellung 1. Januar 2022 verfassungsrechtliche Zweifel...

Neu: Finanzverwaltung goes Tax Compliance Management Systeme

Am 1.1.2023 ist der § 38 EGAO „Erprobung alternativer Prüfungsmethoden“ in Kraft getreten. Auch wenn es sich aus dem Titel auf den ersten Blick nicht ergibt, die Finanzverwaltung stellt Tax Compliance Management Systeme (TCMS) auf den Prüfstand. Wenn der Steuerpflichtige...

Den Schwung mitnehmen: ein gutes neues Jahr 2023!

Sind Sie gut ins neue Jahr gerutscht? Wir hoffen sehr, denn so können Sie den Schwung gleich mitnehmen. Große Aufgaben warten 2023. Noch kurz vor dem Jahreswechsel von Bundestag und Bundesrat auf die Strecke gebracht, sollte es nun mit der...

Jahressteuergesetz 2022: Nullsteuersatz auf Lieferung und Installation von Photovoltaikanlagen

Der Entwurf eines Jahressteuergesetzes 2022 (Bt. Drs. 20/3879) enthält umsatzsteuerliche und ertragsteuerliche Erleichterungen für Betreiber von Photovoltaikanlagen. Bereits im Oktober war ein ermäßigter Umsatzsteuersatz auf Gas- und Wärmelieferungen in Kraft getreten. Umsatzsteuerliche Erleichterungen im Überblick Im Umsatzsteuergesetz (UStG) soll neben...