Tag · UStG

Jahressteuergesetz 2022: Nullsteuersatz auf Lieferung und Installation von Photovoltaikanlagen

Der Entwurf eines Jahressteuergesetzes 2022 (Bt. Drs. 20/3879) enthält umsatzsteuerliche und ertragsteuerliche Erleichterungen für Betreiber von Photovoltaikanlagen. Bereits im Oktober war ein ermäßigter Umsatzsteuersatz auf Gas- und Wärmelieferungen in Kraft getreten. Umsatzsteuerliche Erleichterungen im Überblick Im Umsatzsteuergesetz (UStG) soll neben...

Ermäßigter Umsatzsteuersatz auf Gas- und Wärmelieferungen: Gesetz in Kraft getreten

Am 25.10.2022 wurde das Gesetz zur temporären Absenkung des Umsatzsteuersatzes auf Gaslieferungen über das Erdgasnetz im Bundesgesetzblatt veröffentlicht. Das Gesetz trat mit Wirkung vom 1.10.2022 in Kraft. Auf Empfehlung des Finanzausschuss des Deutschen Bundestages gilt die temporäre Senkung des Umsatzsteuersatzes...

Ermäßigter Umsatzsteuersatz auf Gas- und Wärmelieferungen

Am 28.9.2022 hat sich der Finanzausschuss des Deutschen Bundestags auf eine Beschlussempfehlung (BT-Drs. 20/3744) zum Entwurf eines Gesetzes zur temporären Senkung des Umsatzsteuersatzes auf Gaslieferungen über das Erdgasnetz geeinigt. Der Bundestag hat das Gesetz am 30.9.2022 beschlossen. Die vorgesehenen Maßnahmen...

Änderung der Berechnungsmethode zur Festlegung der Buchführungspflicht

Mit dem Gesetz zur Modernisierung der Entlastung von Abzugsteuern und der Bescheinigung der Kapitalertragsteuer (Abzugsteuerentlastungsmodernisierungsgesetz – AbzStEntModG) vom 2.6.2021 hat der Gesetzgeber die Berechnungsmethode zur Festlegung der Buchführungspflicht geändert. Die Berechnung der Umsatzgrenze zur Festlegung der Buchführungspflicht nach der Abgabenordnung...

Steuerliche Behandlung von Aufsichtsratsmitgliedern: Nicht immer Unternehmer

Bislang sah die Finanzverwaltung die Tätigkeit von Aufsichtsratsmitgliedern als eine selbständige, unternehmerische Tätigkeit an, die die umsatzsteuerliche Unternehmereigenschaft begründete. Nach zwei höchstrichterlichen Urteilen hat die Finanzverwaltung ihre Auffassung nun jedoch geändert.

Endlich Klarheit: BMF-Schreiben zur Rückwirkung der Rechnungsberichtigung

Spätestens seit dem Senatex-Urteil (Rs. C-518/1) vom 15.9.2016 setzte sich zunächst der Europäische Gerichtshof (EuGH) und in der Folge auch der Bundesfinanzhof (BFH) zunehmend kritisch mit den formellen nationalen Anforderungen an den Vorsteuerabzug auseinander. Nach nunmehr vier Jahren und zahlreichen...

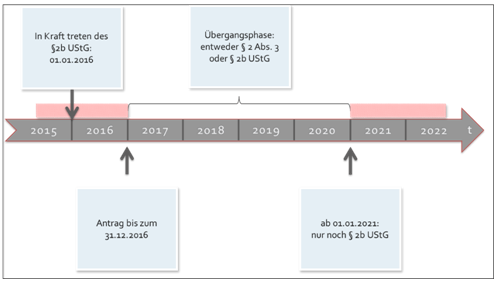

Mehr Zeit zur Vorbereitung: Verlängerung der Übergangsfrist des § 2b UStG

Eigentlich sollte die Übergangsfrist des § 2b UStG mit dem 31.12.2020 ablaufen. Am 28.5.2020 hat der Bundestag nun einen Gesetzesentwurf der Bundesregierung als Teil des sog. Corona-Steuerhilfegesetzes angenommen und damit die Verlängerung dieser Übergangsfrist um zwei weitere Jahre beschlossen. Der...

Führungsholding ist vorsteuerabzugsberechtigt und die deutschen Vorschriften zur umsatzsteuerlichen Organschaft sind europarechtswidrig

Die deutschen Regeln zur umsatzsteuerlichen Organschaft sind mit den Vorgaben des Europarechts nicht vereinbar. Dies hat der Gerichtshof der Europäischen Union (EuGH) entschieden (Urt. v. 16.7.2015, C‑108/14, C‑109/14), nachdem ihm der Bundesfinanzhof (BFH) Fragen zum Vorsteuerabzug und zur umsatzsteuerlichen Organschaft vorgelegt hatte...

Systemwechsel durch den neuen § 2b UStG: Kommunen vor der Umsatzsteuerpflicht

Nun ist er da, der neue § 2b UStG – schneller als erwartet. Am 23.9.2015 vom Bundestag (BT-Drs. 18/6094) und am 16.10.2015 vom Bundesrat beschlossen (BR-Drs. 418/15 (B)) tritt er mit Wirkung zum 1.1.2016 in Kraft.

Vorsteuerabzugsberechtigung einer Einzelperson besteht schon vor Gründung einer Ein-Mann-Kapitalgesellschaft

Eine Kapitalgesellschaft zu gründen, kostet Geld. Die Umsatzsteuer, die dabei anfällt, können die künftigen Gesellschafter als Vorsteuer abziehen. Nach einem Urteil (Az. 1 K 1523/14 U) des Finanzgerichts (FG) Düsseldorf gilt das auch für eine Einzelperson, die eine Ein-Mann-Kapitalgesellschaft gründet....